IN ATTESA DELLA LOCAL TAX, L’IMPIETOSO CONFRONTO TRA LE IMPOSTE DEL 2011 E QUELLE (TRIPLICATE) DEL 2014

- 13 aprile 2015

[Fonte: Confedilizia]

Quale sarà l’impatto della futura local tax è ancora da ponderare. Di certo, l’imposta sulla casa onnicomprensiva, si andrà ad inserire in un contesto caratterizzato, negli ultimi anni, dalla progressiva imposizione fiscale sul mattone.

Una stangata dalle proporzioni ragguardevoli, stando al dossier pubblicato da Confedilizia, di cui riportiamo un ampio stralcio.

INTRODUZIONE

Con il 2015, la proprietà immobiliare si troverà, per il quarto anno consecutivo, a subire un livello di imposizione tributaria insostenibile. Ad aumentare vertiginosamente, come noto, è stata una specifica componente della tassazione sugli immobili, quella di natura patrimoniale. Quella – giova ricordarlo – che colpisce gli immobili al di là di qualsiasi reddito dagli stessi prodotto. E che si aggiunge (anche questo è bene rammentarlo) ad altre forme di imposizione, come quella sui redditi e quella sui trasferimenti.

DATI PRINCIPALI

* Nel 2014, il gettito di IMU e TASI (imposte entrambe sostanzialmente patrimoniali,ì nonostante la seconda venga nominalmente qualificata come tributo sui servizi) è stato di circa 25 miliardi di euro.

* Fino al 2011, il gettito dell’ICI era stato di circa 9 miliardi di euro.

* Le imposte locali sugli immobili si sono quasi triplicate rispetto al 2011.

* Fra il 2012 e il 2014, la proprietà immobiliare ha versato complessivamente circa 69 miliardi di euro di imposte di natura patrimoniale.

* Dal 2012, i proprietari versano ai Comuni 15/16 miliardi di euro in più ogni anno (il 50% in più rispetto all’entità dello sgravio degli “80 euro”).

* Il carico fiscale sugli immobili del 2014 (Governo Renzi), dato da IMU e TASI, è stato di oltre 1 miliardo superiore rispetto a quello dell’IMU 2012 (Governo Monti).

Tasse casa (2011 – 2014)

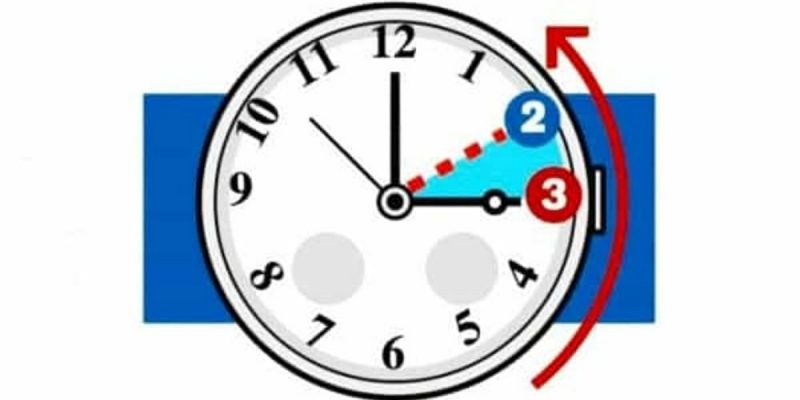

Ecco la progressione delle imposte sulla casa:

2011: 9,2 miliardi (Ici)

2012 (Governo Monti): 23,8 miliardi (Imu)

2013 (Governo Letta): 20,4 miliardi (Imu e mini-Imu)

2014 (Governo Renzi): 25 miliardi (Imu e Tasi).

È necessario partire da questi dati – e da quelli, altrettanto significativi, relativi ad esempi di tassazione in capo a singoli proprietari – per effettuare qualsiasi valutazione dell’attuale situazione del comparto immobiliare e per ipotizzare i possibili scenari futuri, anche in vista della local tax. La necessità di ridurre la tassazione sugli immobili non è dovuta solo ad un’esigenza di equità. I riflessi che il carico fiscale genera sul settore immobiliare e sull’intera economia sono stati a lungo sottovalutati da molti. La miope e acritica ripetizione di modelli teorici sconfessati dai fatti – modelli secondo i quali le imposte ricorrenti sugli immobili risulterebbero meno “distorsive” per la crescita economica – ha impedito per molto tempo di far emergere ciò che gli operatori economici (del settore immobiliare, ma anche delle decine e decine di comparti che all’immobiliare sono collegati) avevano sperimentato sulla propria pelle sin dall’inizio della offensiva fiscale di fine 2011. E cioè che gravare gli immobili – in modo repentino, marcato e, ormai, ripetuto – di un carico di tasse come quello abbattutosi in Italia negli ultimi anni, produce conseguenze negative a catena, con riflessi evidenti e innegabili sulla crescita del Paese:

* crollo delle compravendite;

* diminuzione degli interventi sulle singole unità immobiliari per ristrutturazione e arredamento;

* fallimento di innumerevoli piccole imprese del settore;

* perdita di centinaia di migliaia di posti di lavoro in edilizia;

* crisi delle locazioni e progressiva riduzione della relativa offerta, con gli immaginabili risvolti sociali;

* caduta dei consumi generata dalla perdita di valore degli immobili (stimata in circa 2.000 miliardi) e dall’effetto che tale riduzione ha prodotto su milioni di proprietari ai quali è venuta improvvisamente a mancare quella sorta di copertura assicurativa che da sempre ha rappresentato, per ciascuno di loro, la consapevolezza di poter contare su un bene che mai prima si era svalutato.

OPERAZIONI FIDUCIA

È dal Fisco che bisogna ripartire per dare vita ad una grande “operazione fiducia” per il settore immobiliare. Solo attraverso un segnale concreto, tangibile – e, soprattutto, percepibile dalla proprietà diffusa – nel senso di una riduzione della morsa fiscale sugli immobili, si potrà sperare nell’attivazione di un circolo virtuoso, capace di diffondere un ottimismo “contagioso”, che non mancherebbe di riflettersi sui grandi numeri della nostra economia. E, per farlo, non ci si può di certo limitare ad operazioni di restyling delle attuali imposte locali. Bisogna fare molto di più: avere coraggio e capacità di innovare. Occorre abbandonare la pigra (e ingiusta) tassazione su base catastale/patrimoniale e creare un sistema che preveda la tassazione degli immobili esclusivamente per il reddito che essi producono e per i servizi – certi, verificabili, quantificabili – che ricevono, a beneficio sia dei loro proprietari sia dei loro utilizzatori. Con effetti positivi (anche in termini di riduzione della spesa pubblica e di eliminazione degli sprechi) per l’intera collettività.

CASE IN AFFITTO

Ecco un raffronto della tassazione locale del 2011 con quella del 2014.

Contratto libero (4 + 4)

Città: Roma

Immobile: A2 con rendita catastale di 1.000 euro

Anno 2011: aliquota Ici 7 per mille

Anno 2014: aliquota Imu: 10,6 per mille; aliquota Tasi: 0,8 per mille

Importo 2011: 735 euro

Importo 2014: 1.889 euro

Variazione importo: + 1.154 euro

Variazione percentuale: +157%

Contratto agevolato (3 + 2)

Città: Roma

Immobile: A2 con rendita catastale di 1.000 euro

Anno 2011: aliquota Ici 4,6 per mille

Anno 2014: aliquota Imu: 10,6 per mille; aliquota Tasi: 0,8 per mille

Importo 2011: 483 euro

Importo 2014: 1.889 euro

Variazione importo: + 1.406 euro

Variazione percentuale: +291%

ATTENZIONE: La tassazione – su base puramente patrimoniale – si aggiunge a quella che colpisce il reddito da locazione. È sconcertante notare come dall’aggravio fiscale sugli immobili non siano stati risparmiati, in ossequio alla funzione sociale che essi tradizionalmente svolgono, neppure gli immobili dati in affitto, neanche nel caso in cui la locazione sia a canone calmierato, attraverso i cosiddetti contratti “concordati”.

UNITÀ NON ABITATIVA

Si è preso in esame a titolo esemplificativo il caso di un immobile situato a Roma. Aliquota Imu: 10,6 per mille; aliquota Tasi: 0,8 per mille.

Le imposte, statali e locali (ben sette), raggiungano un livello tale da erodere – come accade nel caso di un immobile di Roma preso ad esempio, fino all’80% del canone di locazione. Percentuale che arriva a sfiorare il 100% se alle tasse si aggiungono le spese (di manutenzione, assicurative ecc.) alle quali il proprietario-locatore deve comunque far fronte (senza considerare il rischio morosità). Tale spropositato livello di tassazione è dovuto, a livello locale, all’introduzione dell’Imu e della Tasi, e, a livello statale (non essendo applicabile la cedolare secca) a una imposizione IRPEF che di fatto colpisce persino le spese, essendo queste considerate – come deduzione fiscale – nella irrisoria misura forfetaria del 5% a partire dal 2013 (rispetto alla quota del 15%, frutto di una precedente diminuzione dell’originaria misura del 25%).

ABITAZIONE SFITTA

Nella fattispecie l’immobile si trova ancora una volta a Roma. È di categoria A2, situato nello stesso Comune in cui si trova l’abitazione principale. Rendita catastale: 1.000 euro; aliquota Imu: 10,6 per mille; aliquota Tasi: 0,8 per mille.

In questo caso, occorre evidenziare il carico fiscale, inspiegabilmente punitivo, cui è soggetto un appartamento destinato alla locazione, ma per il quale il proprietario non riesce a trovare un inquilino. Le imposte dovute per un immobile di questo tipo – che non produce alcun reddito e che è, anzi, fonte di spese (condominiali, di manutenzione, assicurative ecc.) – sono ben cinque:

* Irpef;

* addizionale regionale Irpef;

* addizionale comunale Irpef;

* Imu;

* Tasi.

Per un appartamento medio di Roma, con rendita catastale di 1.000 euro, la somma delle 5 imposte dovute varia tra 2.094 e 2.238 euro, in funzione dello scaglione di reddito Irpef in cui si colloca il contribuente-proprietario. Somme che il contribuente in questione deve necessariamente trarre dai propri risparmi ovvero da eventuali redditi derivanti da altra fonte (lavoro, pensione ecc.).